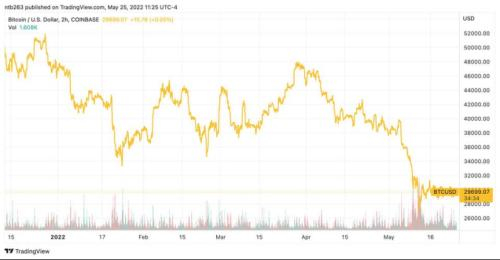

儘管加密貨幣近期經歷了暴跌,但金融巨頭摩根大通表示,比特幣被嚴重低估了。該行於本週四重申了其在2月份對比特幣的估值,維持在38000美元,當時比特幣的交易價格約為43400美元。這一估值比目前的29757美元高出大約28%。

在周三發布給客戶的一份報告中,小摩表示,數字資產及加密資產取代房地產,與對沖基金同時作為該行首選的另類資產類別

(注:另類資產通常指的是除股票、債券或現金以外的投資。)

這一估價是對比特幣以及更廣泛加密資產類別的信心的肯定。比特幣目前的交易價格還不到其歷史高點68721美元的一半。除了加息和俄烏衝突對科技投資產生的消極影響,加密貨幣市場還在努力應對穩定幣TerraUSD及LUNA幣價值500億美元的崩盤。TerraUSD的崩盤似乎推動了其他加密領域的拋售,包括去中心化金融網絡上的交易和借貸活動。

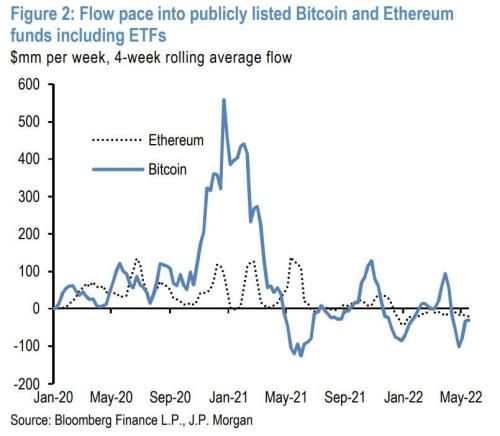

自2021年5月和2021年6月科技股下滑以來,持有比特幣期貨的ETF也出現了最大的資金外流。目前,加密貨幣的總市值為1.3萬億美元,較11月的3萬億美元大幅下降。

以摩根大通策略師Nikolaos Panigirtzoglou為首的一眾策略師在報告中指出:

“與去年1月/ 2月相比,過去一個月的加密市場調整看起來更像是投降,展望未來,我們更普遍地看到了比特幣和加密市場的上行空間。”

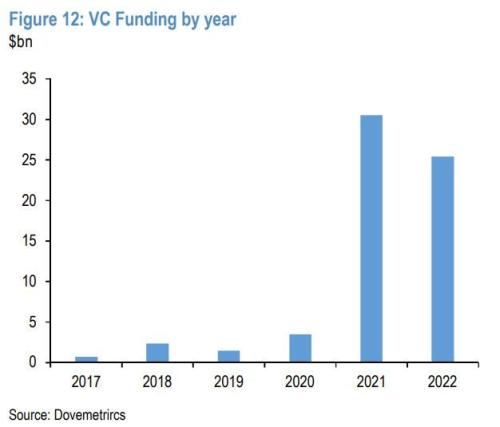

這些策略師還認為,風險投資資金的流向對於幫助加密市場避免最初的代幣發行熱潮之後的2018-2019年的漫長冬季至關重要。就在昨天,以太坊區塊鏈公司Starkware以80億美元估值完成1億美元融資,美國知名風險投資巨頭Andreessen Horowitz宣布對加密市場投資15億美元,作為其規模更大的45億美元基金的一部分。策略師們說:

tfoneadtf“到目前為止,幾乎沒有證據表明對加密資產的風險投資資金在Terra崩盤後枯竭。今年迄今為止的250億美元的風投資金中,近40億美元流向了Terra。我們最樂觀的猜測是,對加密資產的風險投資將繼續,類似於2018/2019年那樣的漫長冬季將得以避免。”

然而,流入加密市場的所有資金並不意味著都能獲得利潤。加密貨幣發行的大部分利潤流向了早期投資者和區塊鏈創始人。許多代幣在主要交易所上市後收益最大。而TerraUSD及LUNA幣的崩盤,只會凸顯出高價代幣日益增長的風險。

金融監管機構也發出了日益增長的擔憂信號。最新的警告來自歐洲央行。

歐洲央行在本週三的一份報告中表示,加密資產市場現在佔全球金融體系的比例不到1%。這並非微不足道,儘管最近有所下降,但該市場現在的規模與“引發2008年全球金融危機的次級抵押貸款市場”相似。歐洲央行總結道:

“如果整個加密資產系統的規模和復雜性按照目前的增長軌跡繼續下去,並且隨著金融機構越來越多地參與其中,那麼加密資產必將對金融穩定構成威脅。”

歐洲央行行長拉加德也在採訪時呼籲加強監管,並向投資者警告加密貨幣的風險:

“在我看來,加密貨幣'一文不值'。”